50세를 조금 넘기고 조기퇴직을 한 준호는 딸이 살고 있는 호주로 건너가 사업을 시작했다. 사업은 10년이 넘도록 매우 순조로웠고, 준호는 돈이 생길 때마다 한국의 부동산을 사들였다. 하지만 준호는 65세 되던 해에 병에 걸렸고, 사업도 다른 사람에게 넘겨야 할 정도로 병세가 악화되었다.

그러던 어느 날, 한국에 있는 준호의 아들이 준호에게 죽더라도 한국에 와서 죽는 게 좋겠다는 연락을 해왔다. 준호는 다짜고짜 죽는 얘기부터 하는 아들에게 화가 났지만 침착하게 이유를 되물었다. 준호의 아들은 아버지가 한국에서 죽으면 한국에 있는 재산 20억원에 대한 상속세가 2억원 정도지만 호주에서 죽으면 5억원이 넘는 상속세를 한국에서 내야 한다고 설명했다.

준호는 한국에서 죽지 않았다는 이유로 3억원이 넘는 세금을 더 내야 한다는 게 어이없었지만 일단 한국으로 돌아가기로 결심한다. 그동안 고생을 많이 했기 때문에 3억원을 벌기가 얼마나 힘든지 누구보다 잘 알고 있었기 때문이다.

정말 준호가 고향인 한국에서 죽으면 상속세를 덜 낼 수 있을까?

맞는 말이다. 준호가 한국에 돌아와서 죽으면 상속세를 적게 낼 수 있다. 세법에서는 거주자와 비거주자를 달리 취급하기 때문이다.

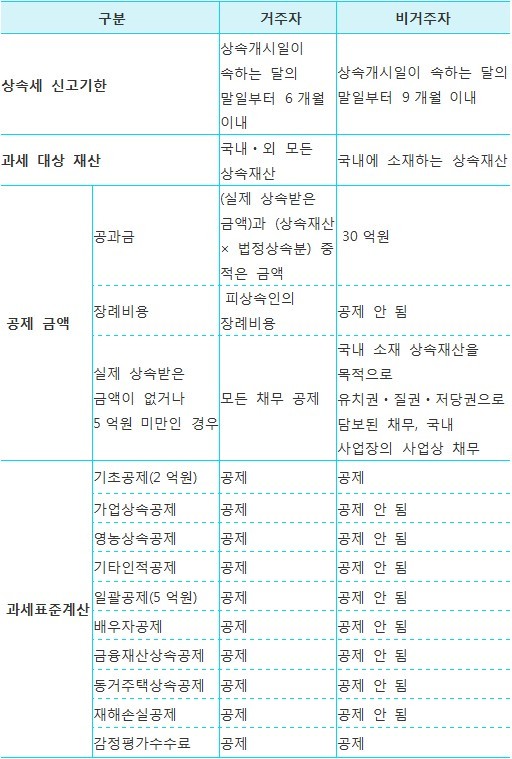

거주자란 국내에 주소를 두고 있거나 183일 이상 거소를 두고 있는 사람을 말하고, 비거주자는 거주자 이외의 사람을 말한다. 준호가 한국에 돌아와서 주소를 두거나 183일 이상 머물게 되면 한국의 거주자가 될 수 있다. 거주자는 국내뿐만 아니라 외국에 있는 재산까지 모두 합쳐서 국내에서 상속세를 내야 하지만, 비거주자는 한국에 있는 재산에 대해서만 상속세를 내면 된다.

언뜻 보면 비거주자가 유리해 보이지만, 상속공제의 적용 범위에서 크게 차이가 난다. 비거주자는 기본공제 2억원만 인정될 뿐이다.

거주자는 배우자와 자녀가 있는 상태에서 사망할 경우 일괄 공제 5억원과 배우자공제 5억원을 합해 최소 10억원까지 공제가 되는 것과 비교하면 상당한 차이다. 준호의 경우 호주 거주자인 상태로 호주에서 사망하면 한국에 있는 재산 20억원에 대해 2억원의 기본공제만 받고, 18억원은 한국에서 상속세를 내야 한다. 준호가 비거주자인 상태에서 사망하면 상속세가 5억이 넘게 나오는 것이다.

<표> 거주자와 비거주자의 상속세 과세 차이 비교

하지만 준호가 부인과 함께 국내에 돌아와서 거주자인 상태로 사망하면 일괄공제와 배우자공제로 최소 10억원까지는 상속세가 없고, 나머지 10억원에 대해 2억원이 조금 넘는 상속세만 내면 된다. 결국 준호는 인생의 마지막을 고향에서 보내고, 자녀들에게 3억원 이상의 재산을 더 남겨주기 위해 호주에서 한국으로 돌아왔다.1)

유사 판례 헌재 2001. 12. 20. 2001헌바25

인적공제에 관하여 국내에 주소를 둔 피상속인과 두지 아니한 피상속인 사이에 달리 규정하였다 하더라도 이는 합리적인 근거에 의한 것으로 그 목적이 정당하고 적절한 조치일 뿐 아니라, 이러한 입법 취지와 상속세제의 기본 이념에 비추어볼 때 위 법률 규정이 국내에 주소를 두지 아니한 피상속인의 상속인들인 청구인들에 대한 관계에서 그 재산권을 과도하게 침해하는 것이라고 볼 수 없다.

1) 호주에서는 상속세가 폐지되어 상속세를 내지 않아도 된다. 하지만 미국과 같이 상속세 제도가 아직 존재하는 경우 한국과 미국의 세금 차이를 비교해 보고 한국에 돌아올 것인지를 결정하는 것이 좋다.

‘대한민국 No.1 문화웹진’ 예스24 채널예스

구상수(회계사) | 마상미(변호사)

구상수 회계사

법무법인 지평의 상속전문 회계사, 중부지방국세청 국선 세무대리인

마상미 변호사

법무법인 지평의 상속전문 변호사

![[이상하고 아름다운 책] 우정 읽기](https://image.yes24.com/images/chyes24/article/cover/2025/09/20250930-c0b54c6c.jpg)

![[큐레이션] 손끝에서 생생하게 읽히는 책](https://image.yes24.com/images/chyes24/article/cover/2025/03/20250325-c94f6761.jpg)